Cuánto deben pagar los autónomos en 2023

La cuota de autónomos en 2023 y otras novedades que te interesan

Nuestros clientes siempre quieren saber cómo van a afectarles las novedades administrativas de cada año y una gran parte de ellos/as son autónomos/as. Y muchos de ellos quieren darse de alta como autónomos en Palma de Mallorca y son los principales interesados en saberlo todo. Porque los autónomos son cada vez más la vanguardia de los trabajadores y emprendedores en nuestro país. A menudo, enfrentan dificultades en sus condiciones laborales y perciben que reciben muy poco por parte de la Administración en comparación con las altas cargas fiscales y de Seguridad Social que deben afrontar. Andrés Mora, gerente de Emprendix, una gestoría especializada en alta de autónomos en Palma de Mallorca, nos ofrece información sobre las novedades en este ámbito, impulsadas por las numerosas quejas de sus clientes.

La cuota que tenemos que pagar como autónomos ha aumentado en 2023

Descubre cuánto debes pagar como autónomo a la Seguridad Social a partir del 1 de enero de 2023, con la implementación del nuevo sistema de cotización basado en los ingresos reales. Te explicaremos el cálculo de los ingresos reales para autónomos y te proporcionaremos un ejemplo práctico para ayudarte. También te informaremos sobre cómo funciona la cuota para autónomos mayores de 47 años, autónomos colaboradores y autónomos societarios en 2023.

Si estás considerando convertirte en autónomo o ya lo eres, es importante que entiendas una de las responsabilidades que conlleva darse de alta en el Régimen Especial de Trabajadores Autónomos (RETA): el pago mensual de la denominada «cuota de autónomos».

En este artículo, te explicaremos cuánto cuesta ser autónomo en 2023, es decir, cuánto se paga mensualmente a la Seguridad Social.

Además, si necesitas ayuda durante el proceso de registro como autónomo, recuerda que ofrecemos servicios de gestoría online. Contratando uno de nuestros paquetes, podrás acceder de forma gratuita a esta asesoría.

Además de tus obligaciones con la Seguridad Social, también existen deberes con Hacienda

Desde el primer día en que inicies tu actividad como autónomo, estarás obligado a cotizar. En nuestra gestoría en Palma de Mallorca, especializada en asesoramiento de autónomos, te explicamos los pormenores de esta incómoda pero obligatoria relación.

Por lo general, el pago de la cuota se realiza al final de cada mes en las oficinas de la Tesorería General de la Seguridad Social. Puedes domiciliar el pago en tu entidad financiera o hacerlo a través de la página web de la Seguridad Social.

Es importante destacar que, tanto en el mes de alta como en el de baja como autónomo, el importe de la cuota será proporcional a los días que estés dado de alta, por lo que no tendrás que pagar la cuota completa.

No olvides que, además de tus obligaciones con la Seguridad Social, también existen ciertos deberes fiscales con Hacienda relacionados con la tributación como autónomo.

Prestaciones sociales derivadas del pago de la cuota de autónomos

El pago de la cuota de autónomos condiciona las prestaciones a las que un trabajador por cuenta propia tiene derecho en diversas situaciones, como:

• Cese de actividad.

• Baja por enfermedad.

• Baja por accidente.

• Jubilación.

Esto implica la importancia de planificar adecuadamente la cuota que se desea pagar, especialmente teniendo en cuenta la jubilación, ya que puede no resultar beneficioso siempre optar por la cuota mínima.

De hecho, antes de la implementación del sistema de cuotas por tramos en 2023, era bastante común aumentar el importe de la cuota a partir de los 47 años.

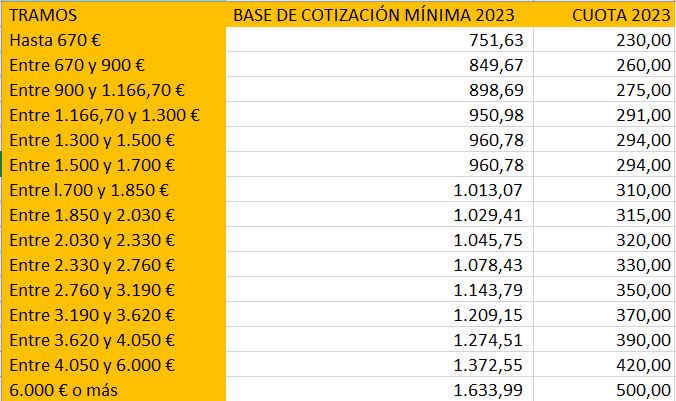

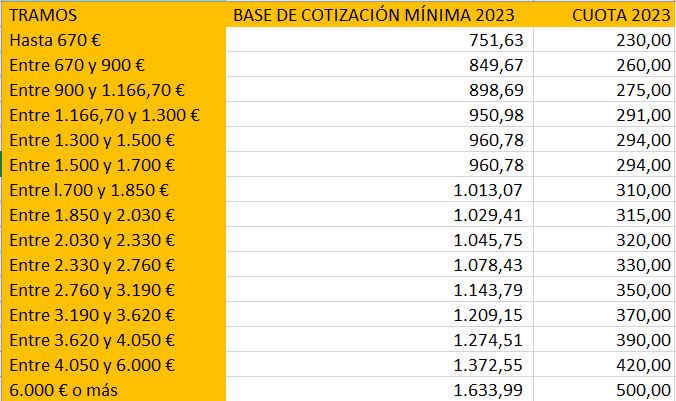

Cuota de autónomos en 2023: cotización según ingresos reales

A partir del 1 de enero de 2023, la cuota de autónomos se establece mediante un sistema de cotización basado en los ingresos reales, según lo establecido en el Real Decreto-ley 13/2022, de 26 de julio. Este nuevo sistema de cotización busca mejorar la protección en casos de cese de actividad.

El sistema de cotización para autónomos se implementará de manera progresiva durante un período de 3 años, entre 2023 y 2025. En este modelo, los autónomos con menores ingresos verán reducida su cuota, mientras que aquellos con mayores ganancias experimentarán un incremento.

Se establecen 15 tramos de cotización en los cuales cada autónomo debe ubicarse según sus previsiones de ingresos. Los primeros tramos implican una reducción de la cuota en comparación con la base mínima anterior, mientras que en los tramos más altos se produce un aumento.

El nuevo sistema establece las siguientes cuotas mensuales para autónomos en 2023

• Año 2023: La cuota mínima es de 230 euros y la máxima es de 500 euros*.

• Año 2024: La cuota mínima es de 225 euros y la máxima es de 530 euros*.

• Año 2025: La cuota mínima es de 200 euros y la máxima es de 590 euros*.

Es importante tener en cuenta que estas cuotas corresponden a la base de cotización mínima dentro de cada tramo y las utilizamos como referencia.

El cálculo de la cuota de cada autónomo se realiza aplicando un tipo de cotización del 31,20 % a la base de cotización que elija dentro de su tramo, ya sea la mínima o la máxima.

Por lo tanto, a partir del 1 de enero de 2023, los autónomos cotizan a la Seguridad Social en función de sus ingresos reales, seleccionando uno de los 15 tramos de rendimientos netos junto con su respectiva cuota mensual.

Al finalizar cada año, los autónomos deben regularizar sus cotizaciones con la Administración. Esto implica devolver o reclamar las cuotas en caso de que los rendimientos netos definitivos estén por debajo o por encima de las previsiones realizadas durante el año. Si precisas de asesoramiento para tu alta de autónomo en Palma de Mallorca, donde te localices como profesional, nuestra gestoría física u online te ayudará durante todo el transcurso de tu actividad como emprendedor.

Y, ¿qué sucede si quiero cotizar más que el mínimo?

Algunos autónomos optan por pagar una cuota más alta para tener derecho a mejores pensiones, especialmente para la jubilación, así como en caso de baja por enfermedad.

En nuestro artículo sobre las bases de cotización de los autónomos, puedes consultar las bases máximas para cada tramo de ingresos, que en los tramos más altos llegan hasta 4.139,40 euros, igual que en el régimen general de los trabajadores por cuenta ajena.

Lo que ya no se aplica son los topes que existían a partir de los 47 años en el sistema anterior, como se explica en la sección 5 de este artículo.

Sin embargo, aquellos autónomos que cotizaban por una base mayor a la que determinan sus rendimientos netos en diciembre de 2022 pueden optar por mantener esa base si desean obtener mayores derechos de pensión y otras prestaciones.

Lo único que deben hacer es renunciar a la devolución de cuotas, en caso de corresponder, después de la regularización.

El plazo para renunciar finaliza el último día del mes natural inmediatamente posterior a la comunicación de la regularización por parte de la Seguridad Social.

¿Cómo se calculan los ingresos reales de los autónomos?

En el nuevo sistema de cotización, los ingresos reales del autónomo, también conocidos como rendimientos netos, son fundamentales para determinar la cuota a pagar. Pero, ¿cómo se calculan estos rendimientos netos? En nuestra gestoría en Palma de Mallorca especialista en autónomos, pero también desde nuestra vertiente online, te ayudaremos en todas tus dudas y nos ocuparemos de esta parte administrativa y fiscal de tu nueva vida.

Según las indicaciones de la Seguridad Social, para su cálculo debes considerar todos los rendimientos netos obtenidos de las diferentes actividades que realices como autónomo.

Además, si tributas según el régimen de estimación directa, también debes sumar el importe de las cuotas abonadas a la Seguridad Social.

El cálculo de los rendimientos netos se realizará de acuerdo con las disposiciones de la normativa del Impuesto sobre la Renta de las Personas Físicas (IRPF).

Por último, a tus rendimientos netos se les aplicará una deducción del 7 % por gastos genéricos.

Sin embargo, esta deducción será del 3 % en el caso de socios mercantiles o socios laborales que hayan estado dados de alta como autónomos durante al menos 90 días en el año.

Si ya estás dado de alta como autónomo a partir del 1 de enero de 2023, debes comunicar tus rendimientos antes del 31 de octubre de 2023 a través del servicio «Modifica tus datos de trabajo autónomo».

Si necesitas comunicar un cambio en la base de cotización debido a que tus rendimientos impliquen una base diferente a la que venías cotizando, deberás solicitar dicho cambio y comunicar tu previsión de rendimientos netos anuales, en promedio mensual, antes del 28 de febrero.

De esta manera, no será necesario realizar ninguna regularización de cuotas posteriormente.

Cálculo de los ingresos reales de los autónomos en estimación directa en 2023

Autónomos persona física en estimación directa:

Para calcular los ingresos reales de los autónomos que tributan en estimación directa, se consideran todos los rendimientos netos obtenidos por sus actividades profesionales o económicas durante cada año natural.

A estos ingresos se les restan los gastos deducibles de acuerdo con lo establecido en las normas del Impuesto sobre la Renta de las Personas Físicas (IRPF).

Por último, se suma la cuota de autónomos y se resta un 7% en concepto de gastos genéricos.

Cálculo de los ingresos reales de los autónomos en estimación objetiva o módulos en 2023

En el caso de los autónomos que tributan en estimación objetiva o «módulos», se calculan los ingresos reales teniendo en cuenta el rendimiento neto previo, que puede ser minorado en el caso de actividades agrícolas, forestales y ganaderas.

Para otros casos, se considera el rendimiento neto previo sin minoraciones.

A este resultado se le resta un 7% adicional por concepto de gastos genéricos.

Cálculo de los ingresos reales de los autónomos societarios en 2023

Para calcular los ingresos reales de los autónomos societarios, se toman en cuenta todos los rendimientos dinerarios o en especie derivados de su sociedad, los rendimientos del trabajo derivados de su actividad en la empresa, así como los rendimientos que puedan obtener de su propia actividad económica.

Además, se incluye el total de los rendimientos íntegros de trabajo o capital mobiliario, ya sean dinerarios o en especie, derivados de su condición de socios.

A esta cantidad se le suma la cuota de autónomos y se le resta un 3% en concepto de gastos genéricos.

Cuota de autónomos mayores de 47 años en 2023

Con la implementación del nuevo sistema de cotización basado en los ingresos reales, los autónomos mayores de 47 años ya no tienen limitaciones en sus bases de cotización.

Esto significa que ahora tienen la posibilidad de cotizar por bases superiores a las que estaban previamente establecidas.

Anteriormente, bajo el sistema de cuotas anterior, los autónomos mayores de 47 años tenían un límite de 2.055 euros al mes en su base de cotización, lo que significaba que no podían cotizar por bases más altas a menos que ya lo hubieran hecho antes de cumplir los 47 años.

Sin embargo, con la implementación del nuevo sistema de cotización basado en los ingresos reales, esta limitación ha sido eliminada.

A partir de ahora, el tope de cotizaciones para los trabajadores mayores de 47 años ya no existe, ya que el nuevo sistema se enfoca en los ingresos del autónomo para determinar en qué tramo de cotización se encuentra.

Esto significa que los autónomos mayores de 47 años tienen la opción de aumentar sus bases de cotización, siempre y cuando sus ganancias justifiquen dicho incremento de acuerdo con las tablas de bases de cotización máximas.

En resumen, los autónomos mayores de 47 años pueden elevar sus bases de cotización, pero dicha subida debe estar respaldada por ingresos que justifiquen dicho aumento de acuerdo con los rendimientos netos obtenidos.

Cuota de autónomos colaboradores en 2023

En el nuevo sistema de cuotas, los autónomos colaboradores, que son familiares del trabajador autónomo, tienen una base mínima de cotización que no puede ser inferior al Salario Mínimo Interprofesional (SMI).

Actualmente, el SMI se establece en 1.080 euros mensuales, considerando 14 pagas, lo que equivale a 15.120 euros anuales.

Por lo tanto, los autónomos colaboradores deben cotizar al menos por una base de 1.080 euros al mes.

Esta cuota mínima se establece debido a que los familiares colaboradores no tienen que declarar sus ingresos.

Sin embargo, los autónomos colaboradores aún pueden beneficiarse de bonificaciones y ayudas proporcionadas por la Administración Central.

Cuota de autónomos societarios en 2023

Con el nuevo sistema de cotización basado en los ingresos reales, la cuota de los autónomos societarios en 2023 presenta una diferencia significativa en comparación con los trabajadores autónomos individuales.

La diferencia radica en que la base mínima de cotización para los autónomos societarios no puede ser inferior a la del grupo 7 de cotización en el Régimen General. Para aplicar esta base, deben cumplir los requisitos de estar en funciones de dirección y gerencia, así como ser socios de sociedades laborales con una participación igual o superior al 50 % del capital social, durante al menos 90 días.

Por lo tanto, los autónomos societarios que tenían la base mínima anteriormente tendrán una base mínima de 1.000 euros en 2023.

Esto significa que aquellos autónomos societarios que cotizan por la base mínima deben pagar una cuota mensual de 310 euros.

Esta nueva cuota representa una mejora en comparación con los 377,87 euros mensuales de cuota en 2022, lo que supone un ahorro anual de 814,44 euros.

Es importante tener en cuenta que, si los ingresos son mayores, las cuotas mensuales serán más altas que las de 2022.

En cuanto a la deducción por gastos genéricos, para los autónomos societarios es del 3 % en lugar del 7 % correspondiente a los autónomos personas físicas.

Historia de un “atraco” cada vez más implacable: la evolución de la cuota de autónomos en los últimos 5 años

A continuación, te presentamos la evolución de la cuota de autónomos en los últimos 5 años:

• Año 2018: 277,94 euros (aumento de 3,84 euros).

• Año 2019: 283,32 euros (incremento de 5,38 euros).

• Año 2020: 286,15 euros (subida de 2,83 euros).

• Año 2021: 288,98 euros (aumento de 2,83 euros).

• Año 2022: 294 euros (incremento de 5,02 euros).

Cualquier duda que puedas albergar todavía, sobre éstos u otros aspectos de tu nueva vida como emprendedor/a, como nuevo trabajador profesional independiente, nos las puedes comentar de forma física en nuestra asesoría. Todo lo que necesitas para tu alta de autónomos en Palma de Mallorca. Y también podemos encargarnos de toda esta gestión de tu empresa, en todos los sentidos, a través de nuestra eficaz gestoría online. ¡Te esperamos!

Cuánto deben pagar los autónomos en 2023

La cuota de autónomos en 2023 y otras novedades que te interesan

Nuestros clientes siempre quieren saber cómo van a afectarles las novedades administrativas de cada año y una gran parte de ellos/as son autónomos/as. Y muchos de ellos quieren darse de alta como autónomos en Palma de Mallorca y son los principales interesados en saberlo todo. Porque los autónomos son cada vez más la vanguardia de los trabajadores y emprendedores en nuestro país. A menudo, enfrentan dificultades en sus condiciones laborales y perciben que reciben muy poco por parte de la Administración en comparación con las altas cargas fiscales y de Seguridad Social que deben afrontar. Andrés Mora, gerente de Emprendix, una gestoría especializada en alta de autónomos en Palma de Mallorca, nos ofrece información sobre las novedades en este ámbito, impulsadas por las numerosas quejas de sus clientes.

La cuota que tenemos que pagar como autónomos ha aumentado en 2023

Descubre cuánto debes pagar como autónomo a la Seguridad Social a partir del 1 de enero de 2023, con la implementación del nuevo sistema de cotización basado en los ingresos reales. Te explicaremos el cálculo de los ingresos reales para autónomos y te proporcionaremos un ejemplo práctico para ayudarte. También te informaremos sobre cómo funciona la cuota para autónomos mayores de 47 años, autónomos colaboradores y autónomos societarios en 2023.

Si estás considerando convertirte en autónomo o ya lo eres, es importante que entiendas una de las responsabilidades que conlleva darse de alta en el Régimen Especial de Trabajadores Autónomos (RETA): el pago mensual de la denominada «cuota de autónomos».

En este artículo, te explicaremos cuánto cuesta ser autónomo en 2023, es decir, cuánto se paga mensualmente a la Seguridad Social.

Además, si necesitas ayuda durante el proceso de registro como autónomo, recuerda que ofrecemos servicios de gestoría online. Contratando uno de nuestros paquetes, podrás acceder de forma gratuita a esta asesoría.

Además de tus obligaciones con la Seguridad Social, también existen deberes con Hacienda

Desde el primer día en que inicies tu actividad como autónomo, estarás obligado a cotizar. En nuestra gestoría en Palma de Mallorca, especializada en asesoramiento de autónomos, te explicamos los pormenores de esta incómoda pero obligatoria relación.

Por lo general, el pago de la cuota se realiza al final de cada mes en las oficinas de la Tesorería General de la Seguridad Social. Puedes domiciliar el pago en tu entidad financiera o hacerlo a través de la página web de la Seguridad Social.

Es importante destacar que, tanto en el mes de alta como en el de baja como autónomo, el importe de la cuota será proporcional a los días que estés dado de alta, por lo que no tendrás que pagar la cuota completa.

No olvides que, además de tus obligaciones con la Seguridad Social, también existen ciertos deberes fiscales con Hacienda relacionados con la tributación como autónomo.

Prestaciones sociales derivadas del pago de la cuota de autónomos

El pago de la cuota de autónomos condiciona las prestaciones a las que un trabajador por cuenta propia tiene derecho en diversas situaciones, como:

• Cese de actividad.

• Baja por enfermedad.

• Baja por accidente.

• Jubilación.

Esto implica la importancia de planificar adecuadamente la cuota que se desea pagar, especialmente teniendo en cuenta la jubilación, ya que puede no resultar beneficioso siempre optar por la cuota mínima.

De hecho, antes de la implementación del sistema de cuotas por tramos en 2023, era bastante común aumentar el importe de la cuota a partir de los 47 años.

Cuota de autónomos en 2023: cotización según ingresos reales

A partir del 1 de enero de 2023, la cuota de autónomos se establece mediante un sistema de cotización basado en los ingresos reales, según lo establecido en el Real Decreto-ley 13/2022, de 26 de julio. Este nuevo sistema de cotización busca mejorar la protección en casos de cese de actividad.

El sistema de cotización para autónomos se implementará de manera progresiva durante un período de 3 años, entre 2023 y 2025. En este modelo, los autónomos con menores ingresos verán reducida su cuota, mientras que aquellos con mayores ganancias experimentarán un incremento.

Se establecen 15 tramos de cotización en los cuales cada autónomo debe ubicarse según sus previsiones de ingresos. Los primeros tramos implican una reducción de la cuota en comparación con la base mínima anterior, mientras que en los tramos más altos se produce un aumento.

El nuevo sistema establece las siguientes cuotas mensuales para autónomos en 2023

• Año 2023: La cuota mínima es de 230 euros y la máxima es de 500 euros*.

• Año 2024: La cuota mínima es de 225 euros y la máxima es de 530 euros*.

• Año 2025: La cuota mínima es de 200 euros y la máxima es de 590 euros*.

Es importante tener en cuenta que estas cuotas corresponden a la base de cotización mínima dentro de cada tramo y las utilizamos como referencia.

El cálculo de la cuota de cada autónomo se realiza aplicando un tipo de cotización del 31,20 % a la base de cotización que elija dentro de su tramo, ya sea la mínima o la máxima.

Por lo tanto, a partir del 1 de enero de 2023, los autónomos cotizan a la Seguridad Social en función de sus ingresos reales, seleccionando uno de los 15 tramos de rendimientos netos junto con su respectiva cuota mensual.

Al finalizar cada año, los autónomos deben regularizar sus cotizaciones con la Administración. Esto implica devolver o reclamar las cuotas en caso de que los rendimientos netos definitivos estén por debajo o por encima de las previsiones realizadas durante el año. Si precisas de asesoramiento para tu alta de autónomo en Palma de Mallorca, donde te localices como profesional, nuestra gestoría física u online te ayudará durante todo el transcurso de tu actividad como emprendedor.

Y, ¿qué sucede si quiero cotizar más que el mínimo?

Algunos autónomos optan por pagar una cuota más alta para tener derecho a mejores pensiones, especialmente para la jubilación, así como en caso de baja por enfermedad.

En nuestro artículo sobre las bases de cotización de los autónomos, puedes consultar las bases máximas para cada tramo de ingresos, que en los tramos más altos llegan hasta 4.139,40 euros, igual que en el régimen general de los trabajadores por cuenta ajena.

Lo que ya no se aplica son los topes que existían a partir de los 47 años en el sistema anterior, como se explica en la sección 5 de este artículo.

Sin embargo, aquellos autónomos que cotizaban por una base mayor a la que determinan sus rendimientos netos en diciembre de 2022 pueden optar por mantener esa base si desean obtener mayores derechos de pensión y otras prestaciones.

Lo único que deben hacer es renunciar a la devolución de cuotas, en caso de corresponder, después de la regularización.

El plazo para renunciar finaliza el último día del mes natural inmediatamente posterior a la comunicación de la regularización por parte de la Seguridad Social.

¿Cómo se calculan los ingresos reales de los autónomos?

En el nuevo sistema de cotización, los ingresos reales del autónomo, también conocidos como rendimientos netos, son fundamentales para determinar la cuota a pagar. Pero, ¿cómo se calculan estos rendimientos netos? En nuestra gestoría en Palma de Mallorca especialista en autónomos, pero también desde nuestra vertiente online, te ayudaremos en todas tus dudas y nos ocuparemos de esta parte administrativa y fiscal de tu nueva vida.

Según las indicaciones de la Seguridad Social, para su cálculo debes considerar todos los rendimientos netos obtenidos de las diferentes actividades que realices como autónomo.

Además, si tributas según el régimen de estimación directa, también debes sumar el importe de las cuotas abonadas a la Seguridad Social.

El cálculo de los rendimientos netos se realizará de acuerdo con las disposiciones de la normativa del Impuesto sobre la Renta de las Personas Físicas (IRPF).

Por último, a tus rendimientos netos se les aplicará una deducción del 7 % por gastos genéricos.

Sin embargo, esta deducción será del 3 % en el caso de socios mercantiles o socios laborales que hayan estado dados de alta como autónomos durante al menos 90 días en el año.

Si ya estás dado de alta como autónomo a partir del 1 de enero de 2023, debes comunicar tus rendimientos antes del 31 de octubre de 2023 a través del servicio «Modifica tus datos de trabajo autónomo».

Si necesitas comunicar un cambio en la base de cotización debido a que tus rendimientos impliquen una base diferente a la que venías cotizando, deberás solicitar dicho cambio y comunicar tu previsión de rendimientos netos anuales, en promedio mensual, antes del 28 de febrero.

De esta manera, no será necesario realizar ninguna regularización de cuotas posteriormente.

Cálculo de los ingresos reales de los autónomos en estimación directa en 2023

Autónomos persona física en estimación directa:

Para calcular los ingresos reales de los autónomos que tributan en estimación directa, se consideran todos los rendimientos netos obtenidos por sus actividades profesionales o económicas durante cada año natural.

A estos ingresos se les restan los gastos deducibles de acuerdo con lo establecido en las normas del Impuesto sobre la Renta de las Personas Físicas (IRPF).

Por último, se suma la cuota de autónomos y se resta un 7% en concepto de gastos genéricos.

Cálculo de los ingresos reales de los autónomos en estimación objetiva o módulos en 2023

En el caso de los autónomos que tributan en estimación objetiva o «módulos», se calculan los ingresos reales teniendo en cuenta el rendimiento neto previo, que puede ser minorado en el caso de actividades agrícolas, forestales y ganaderas.

Para otros casos, se considera el rendimiento neto previo sin minoraciones.

A este resultado se le resta un 7% adicional por concepto de gastos genéricos.

Cálculo de los ingresos reales de los autónomos societarios en 2023

Para calcular los ingresos reales de los autónomos societarios, se toman en cuenta todos los rendimientos dinerarios o en especie derivados de su sociedad, los rendimientos del trabajo derivados de su actividad en la empresa, así como los rendimientos que puedan obtener de su propia actividad económica.

Además, se incluye el total de los rendimientos íntegros de trabajo o capital mobiliario, ya sean dinerarios o en especie, derivados de su condición de socios.

A esta cantidad se le suma la cuota de autónomos y se le resta un 3% en concepto de gastos genéricos.

Cuota de autónomos mayores de 47 años en 2023

Con la implementación del nuevo sistema de cotización basado en los ingresos reales, los autónomos mayores de 47 años ya no tienen limitaciones en sus bases de cotización.

Esto significa que ahora tienen la posibilidad de cotizar por bases superiores a las que estaban previamente establecidas.

Anteriormente, bajo el sistema de cuotas anterior, los autónomos mayores de 47 años tenían un límite de 2.055 euros al mes en su base de cotización, lo que significaba que no podían cotizar por bases más altas a menos que ya lo hubieran hecho antes de cumplir los 47 años.

Sin embargo, con la implementación del nuevo sistema de cotización basado en los ingresos reales, esta limitación ha sido eliminada.

A partir de ahora, el tope de cotizaciones para los trabajadores mayores de 47 años ya no existe, ya que el nuevo sistema se enfoca en los ingresos del autónomo para determinar en qué tramo de cotización se encuentra.

Esto significa que los autónomos mayores de 47 años tienen la opción de aumentar sus bases de cotización, siempre y cuando sus ganancias justifiquen dicho incremento de acuerdo con las tablas de bases de cotización máximas.

En resumen, los autónomos mayores de 47 años pueden elevar sus bases de cotización, pero dicha subida debe estar respaldada por ingresos que justifiquen dicho aumento de acuerdo con los rendimientos netos obtenidos.

Cuota de autónomos colaboradores en 2023

En el nuevo sistema de cuotas, los autónomos colaboradores, que son familiares del trabajador autónomo, tienen una base mínima de cotización que no puede ser inferior al Salario Mínimo Interprofesional (SMI).

Actualmente, el SMI se establece en 1.080 euros mensuales, considerando 14 pagas, lo que equivale a 15.120 euros anuales.

Por lo tanto, los autónomos colaboradores deben cotizar al menos por una base de 1.080 euros al mes.

Esta cuota mínima se establece debido a que los familiares colaboradores no tienen que declarar sus ingresos.

Sin embargo, los autónomos colaboradores aún pueden beneficiarse de bonificaciones y ayudas proporcionadas por la Administración Central.

Cuota de autónomos societarios en 2023

Con el nuevo sistema de cotización basado en los ingresos reales, la cuota de los autónomos societarios en 2023 presenta una diferencia significativa en comparación con los trabajadores autónomos individuales.

La diferencia radica en que la base mínima de cotización para los autónomos societarios no puede ser inferior a la del grupo 7 de cotización en el Régimen General. Para aplicar esta base, deben cumplir los requisitos de estar en funciones de dirección y gerencia, así como ser socios de sociedades laborales con una participación igual o superior al 50 % del capital social, durante al menos 90 días.

Por lo tanto, los autónomos societarios que tenían la base mínima anteriormente tendrán una base mínima de 1.000 euros en 2023.

Esto significa que aquellos autónomos societarios que cotizan por la base mínima deben pagar una cuota mensual de 310 euros.

Esta nueva cuota representa una mejora en comparación con los 377,87 euros mensuales de cuota en 2022, lo que supone un ahorro anual de 814,44 euros.

Es importante tener en cuenta que, si los ingresos son mayores, las cuotas mensuales serán más altas que las de 2022.

En cuanto a la deducción por gastos genéricos, para los autónomos societarios es del 3 % en lugar del 7 % correspondiente a los autónomos personas físicas.

Historia de un “atraco” cada vez más implacable: la evolución de la cuota de autónomos en los últimos 5 años

A continuación, te presentamos la evolución de la cuota de autónomos en los últimos 5 años:

• Año 2018: 277,94 euros (aumento de 3,84 euros).

• Año 2019: 283,32 euros (incremento de 5,38 euros).

• Año 2020: 286,15 euros (subida de 2,83 euros).

• Año 2021: 288,98 euros (aumento de 2,83 euros).

• Año 2022: 294 euros (incremento de 5,02 euros).

Cualquier duda que puedas albergar todavía, sobre éstos u otros aspectos de tu nueva vida como emprendedor/a, como nuevo trabajador profesional independiente, nos las puedes comentar de forma física en nuestra asesoría. Todo lo que necesitas para tu alta de autónomos en Palma de Mallorca. Y también podemos encargarnos de toda esta gestión de tu empresa, en todos los sentidos, a través de nuestra eficaz gestoría online. ¡Te esperamos!

Seguir leyendo

Gestoría en Palma de Mallorca.

Si buscas una gestoría cerca de ti, asesoramos a empresas en el ámbito laboral, fiscal y contable. También somos una gestoría administrativa en Palma y realizamos traspasos de vehículos.